Vergleich Fondssparplan mit fondsgebundener Rentenversicherung / 3. Schicht-LV

Ist die fondsgebundene Rentenversicherung eine echte Alternative?

Die meisten Sparer bekommen bei dem Wort Investmentfonds schon Schweißperlen auf der Stirn. Ein Investmentfonds ist für die meisten Vorsorgesparer gleichbedeutend mit extrem hohen Risiko. Dabei wird von den meisten vollkommen verdrängt, dass eine sichere Verzinsung auch risikoreich sein kann.

Investionen in Fondsprodukte schlagen langfristig immer Anlagen in Geldwerte!

Denn nicht nur die Inflation schmälert die jährliche Verzinsung. Auch seit einige Staaten Ihre Schulden nur noch schwer zurückzahlen können, werden die vermeintlich sicheren Geldanlagen in Form von Staatsanleihen auch immer riskanter.

Aktuell ist die Inflation zwar historisch niedrig. Aber auch die Zinsen, die man auf Sparguthaben und auf klassische private Rentenversicherungen bekommt, sind ebenfalls niedrig.

Die Durchschnittsverzinsung einer klassischen private Rentenversicherung liegt laut dem Analysehaus Assekurata im Jahr 2014 bei 3,61 Prozent. Und dabei wurde noch nicht berücksichtigt, dass diese Verzinsung nur auf den Beitrag abzüglich der Verwaltungskosten bezahlt wird. Damit ist die Verzinsung auf den Beitrag noch ein Stück geringer.

Bei einer Inflationsrate von 1,5 Prozent würden gerade einmal 2 Prozent vor Steuern übrig bleiben. Wenn jetzt im Alter nicht die Rentenzahlung, sondern wie so oft die Einmalleistung gewählt wird, müssen die halben Erträge auf die ohnehin schon geringen Zinsen mit dem persönlichen Steuersatz versteuert werden.

Die Besteuerung ist zwar immer noch besser als bei anderen Geldanlagen, aber das ist für die meisten auch nicht wirklich befriedigend. Denn so kann man seine Rentenlücke nur mit einem extrem hohen monatlichen Beitrag wirklich schließen. Das wiederum können sich viele Sparer nicht leisten.

Dazu kommt noch, dass die Versicherer vom Gesetzgeber gezwungen werden, in vermeintlich sichere Anlagen, wie Staatsanleihen zu investieren. Obwohl die Risiken auch hier immer höher werden.

Eine Alternative sind Sachwertinvestitionen

Eine Alternative sind fondsgebunden Produkte, mit denen man vor allem in Sachwerte wie Aktien investieren kann. Gerade breit gestreute Aktienfonds weisen als echte Sachwerte im Vergleich zu reinen Geldinvestition, wie beispielsweise die klassische Rentenversicherungen eine ist, über einen langen Zeitraum eine wesentlich höhere Rendite auf. Das ist wissenschaftlich erwiesen.

Und dadurch kann man einen echten Vermögensaufbau für die Altersvorsorge betreiben. Für Sparer bis zum Alter von 35 – 40 Jahre, ist die Altersvorsorge über gute fondsgebundene Produkte wesentlich attraktiver als mit klassischen Rentenversicherungen.

Denn wenn man die jährliche Inflationsrate und die Steuer mit in die Betrachtung einbezieht, erhält man am Ende wahrscheinlich beim klassischen Produkt nur sein eingezahltes Geld wieder.

Nachteile der Fondsprodukte ausgleichen

Der Nachteil an fondsgebundenen Produkten sind sicherlich deren Schwankungen. Diese kann man sich aber in den Anfangsjahren über den so genannten Cost-Average-Effekt (Durchschnittskosteneffekt) zunutze machen. Denn bei schlechten Kursen kauft man einfach mehr Anteile am Investmentfonds ein.

Wer noch 20 oder 30 Jahre Zeit hat, kann sich bequem zurücklehnen und muss sich nicht wirklich sorgen machen. Denn wenn man die Vergangenheit betrachtet, ist man mit einem breit gestreuten Aktienfonds über einen Zeitraum von 15 Jahren immer gut gefahren. Und dabei hat man oftmals eine überdurchschnittliche Verzinsung erwirtschaften können.

Die richtige Anlageform finden

Jetzt stellt sich die Frage: Was ist die bessere Anlageform? Ein Fondssparplan oder über eine fondsgebundene Rentenversicherung? Der Vorteil bei einem reinen Fondssparplan ist sicherlich die niedrigere Kostenquote. Denn bei einer privaten Rentenversicherung fallen zu Beginn Abschlusskosten an, die über die ersten fünf Jahre getilgt werden.

Darüber hinaus muss der Versicherungsmantel ebenfalls in Form von Verwaltungskosten bezahlt werden. Bei den Fondssparplänen erhält man in der Regel ein Depot ab 20 Euro pro Jahr. Und das liegt weit unter den Verwaltungskosten eines Versicherers.

Vorteile der fondsgebundenen Rentenversicherung

Doch die fondsgebundene Rentenversicherung hat gleich mehrere Vorteile gegenüber einem Fondssparplan. Zuerst einmal werden die Erträge im Vergleich zum Fondssparplan wesentlich geringer besteuert. Wer sich seine private Rentenversicherung erst ab dem 62. Lebensjahr auszahlen lässt, bezahlt nur auf die Hälfte der Erträge Steuern.

Vorausgesetzt die Versicherung hatte eine Mindestlaufzeit von 12 Jahren. Das ist beim Sparen für die Altersvorsorge in der Regel nicht das Problem. Beim Fondssparplan hingegen werden die Erträge voll mit der Abgeltungssteuer von 25 % zuzüglich des Solidaritätszuschlags und Kirchensteuer besteuert.

Außerdem müssen reine Fondssparer während der Laufzeit sämtliche Dividenden- und Zinszahlungen versteuern. Bei einer fondsgebundenen Rentenversicherung bleiben diese Erträge innerhalb des Versicherungsmantels steuerfrei.

Großer Nachteil der Fondssparpläne

Ganz entscheidend wird der Nachteil der Fondssparpläne, wenn man in den letzten Jahren vor Rentenbeginn in sichere Anlagen umschichten möchte, um das Risiko aus den Aktienfonds herauszunehmen. Dann müssen die vorzeitigen Gewinne beim Fondssparplan sofort versteuert werden. Hingegen bei der fondsgebundenen Rentenversicherung kann man ohne steuerliche Nachteile einfach umschichten und eventuelle Gewinne erst mal steuerfrei mitnehmen.

Als weiteren Vorteil kann genannt werden, dass wer sich am Ende der Laufzeit bei der fondsgebundenen Rentenversicherung nicht für die Kapitalauszahlung, sondern für eine lebenslange Rentenzahlung entscheidet, doppelt punktet. Denn hier kommt man in den Genuss der sehr niedrigen Besteuerung der Leibrente.

Wer sich seine lebenslängliche Rente, beispielsweise mit 67 Jahren auszahlen lässt, muss nur 17 Prozent der Rentenzahlung mit seinem persönlichen Steuersatz versteuern. Bei einer Rentenzahlung von 1.000 Euro wären gerade einmal 170 Euro bei der Steuer anzusetzen.

Auch für Einsteiger interessant

Als weicher Faktor kommt hinzu, dass die heutigen fondsgebundenen Rentenversicherungen gerade für Einsteiger sehr interessante Tarife und Modelle vorhalten. Wer möchte, kann sich ein Ablaufmanagement in sein Produkt einbauen.

Dabei werden ab einem bestimmten Alter die risikoreicheren Aktienfonds automatisch sukzessive in sichere Anlagen umgeschichtet. Auch bieten vielen Rentenversicherungen an, dass diese die Fondsauswahl für den Kunden übernehmen. Fast jeder Lebensversicherer hat mittlerweile solche modernen privaten Rentenversicherungen in seinem Angebot. Deshalb lohnt es sich wie immer ein Vergleich der fondsgebundenen Rentenversicherungen durchzuführen.

Der gesamte obere Text ist ein direktes Zitat der Quelle: https://www.onverso.de/fondssparplan-oder-fondsgebundene-rentenversicherung/

Konkretes Praxisbeispiel

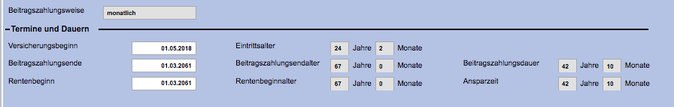

Fondsgebundene Rentenversicherung mit 100 € monatlicher Einzahlung

- Berechnung bei einem Top-Anbieter getreu dem Motto "Vergleich macht reich"

- zum Schluss: 203.806,86€ Kapital, davon eingezahlt: 51.400,00€

- Gewinn/Erträge: 152.406,86€

- im “worst case” bei 25% Steuern auf die Hälfte der Erträge*: 19.050,86€ Steuern

Somit 184.756,00 € Kapital zur freien Verfügung.

Dabei ist nicht betrachtet:

- Dass man eine lebenslange Rente (lebenslanges passives Einkommen) ausschütten lassen kann aus dem Kapital

- Dass man das Kapital Schrittweise mit Steuerfreibeträgen (Freistellungsaufträgen etc.) i.H.v. 801,00 € pro Jahr bei einem Single und 1.602,00 € pro Jahr für einen verheirateten Menschen auszahlen lassen kann, sodass man wesentlich weniger Steuern zahlen kann als oben angegeben.

- Zudem sollte man wissen, dass hier generell in der Ansparphase keine Steuern anfallen, was gegenüber dem Fondssparplan ein großer Faktor sein kann, wenn man parallel weitere Renditen erwirtschaftet

- Dass es hier im Gegensatz zu einem reinem Fondssparplan eine 100,00 %ige verbriefte und garantierte Sicherheit gibt, dass das eingezahlte Kapital zum Ablauf auch wirklich wieder rauskommt!

*Der Vertrag muss mind. 12 Jahre laufen und die versicherte Person das 62. Lebensjahr erreicht haben

noch zu erwähnen:

- Man kann erst innerhalb von zwei Wochen auf das Geld zugreifen, da die Verwaltung höher als bei einem Depot ist, es ist dennoch sehr flexible

Berechnung

Berechnungs-

details

Fondssparplan mit 100€ monatlicher Einzahlung

- zum Schluss: 218.093,91€ Kapital, davon eingezahlt: 51.600,00€ (der 200€-Mehreinzahlungsunterschied ist vernachlässigbar, die Berechnung konnte nur so durchgeführt werden)

- Gewinn/Erträge: 166.493,91€

- hier ist sogar der Freibetrag (801€) in der Ansparzeit berücksichtigt, sodass während der Ansparzeit in der Berechnung keine Steuerabzüge berechnet werden, was in der Realität durchaus anders sein kann!

- bei Steuersatz (Kapitalertragssteuer + Soli) i.H.v. 26,38%: 33.077,58€ Steuern

Somit 185.016,33 € Kapital zur freien Verfügung.

Dabei ist nicht betrachtet:

- Dass man keine lebenslange Rente (lebenslanges passives Einkommen) ausschütten lassen kann aus dem Kapital

- Dass es hier im Gegensatz zu einer fondsgebundenen Rentenversicherung keine 100,00 %ige verbriefte und garantierte Sicherheit gibt, dass das eingezahlte Kapital zum Ablauf auch wirklich wieder rauskommt! Somit ist hier das Risiko logischerweise recht hoch.

noch zu erwähnen:

- Man kann taggenau auf das Depot zugreifen und ist somit sehr flexibel

- Es gibt keine steuerliche Förderung wie bei der fondsgebundenen Rentenversicherung

Fazit siehe unten

Berechnung

Berechnungsdetails

Fazit

Man kann durchaus in beiden Strategien gute Chancen wahrnehmen und ist gut bedient. Zu beachten sind die großen Vorteile in der fondsgebundenen Rentenversicherung und die taggenaue Ausschüttung und allerdings die durchaus höher zu erwartenden steuerlichen Nachteile im Nachhinein sowie die hohen Risiken im Fondssparplan.

In beiden Anlagen kann man mehrere Fonds besparen und flexibel shiften sowie switchen.

Wenn man sich nicht sehr gut mit Fonds auskennt, würde ich immer eine fondsgebundene Rentenversicherung empfehlen. Wenn man sich sehr gut auskennt oder auch Erfahrungen sammeln möchte auf diesem Gebiet der Anlage, dann kann ich eine Aufteilung des Kapitals empfehlen. In diesem Beispiel zum Beispiel 30 € in den Fondssparplan und 70 € in die fondsgebundene Rentenversicherung öder Ähnliches.